テクニカル分析の基本について学ぶ

一般的にテクニカル分析というと過去の価格や出来高などのチャートデータをもとに、将来の値動きを予測する投資手法です。 主に株式やFX、仮想通貨、暗号資産などの取引で使われ、売買のタイミングを判断するための重要な武器となります。当社が考えるテクニカル分析とは「将来の価格の動向を予測するために、チャートを使って市場の動きを”研究する”こと」だと考えています。

つまり、もう少しわかりやすくいうと「いつ(いくら)で買って、いつ売ればいいのか?そしていくら儲かるのか?」を視覚的に、わかりやすく見える形にすることです

値動きの上下を予測するための判断基準を設けることだと理解しておきましょう

〇テクニカル分析の歴史

🏯 起源と発展

- 18世紀の日本・江戸時代 米取引市場(大阪・堂島米市場)で活躍した商人 本間宗久 が考案。米の先物取引で莫大な財を築き、相場分析を体系化しました。

- 酒田五法 本間宗久が編み出したローソク足の読み解き方。足型の組み合わせから売買のタイミングを判断する伝統的手法。

- 名称の由来 始値・終値・高値・安値を一本の棒状に表した形が「ローソク」に似ていたため「ローソク足」と呼ばれるようになりました

🌍 世界への普及

- 1980年代 アメリカのトレーダー スティーブ・ニソン が日本のローソク足を英語圏に紹介。著書『Japanese Candlestick Charting Techniques』を通じて世界に広まりました。

- 現在 「Candlestick Chart」として世界中の株式・FX・仮想通貨市場で利用され、最も基本的なチャート分析手法のひとつになっています。

🔎 テクニカル分析の基本

- 定義:チャート(価格の推移グラフ)を読み解き、トレンドやパターンから将来の相場を予測する方法。

- 目的:売買のタイミングを見極めること。短期取引(デイトレードやスイングトレード)で特に活用される。

- 前提:市場価格には投資家心理や需給関係など、すべての情報が織り込まれていると考える(ダウ理論)ダウ理論とは|6つの法則や相場分析に使えるインジケーターなどを分かりやすく解説 | OANDA FX/CFD Lab-education(オアンダ ラボ)

📊 主な分析手法

テクニカル分析は大きく トレンド系 と オシレーター系 に分けられます。

- トレンド系(中長期予測向き)

- 移動平均線(MA):一定期間の平均価格を線で示し、上昇・下降トレンドを把握

主に3本の移動平均線を使って相場の環境把握(上昇なのか?下降なのか)を行います。

単純、加重、平滑、指数等々、様々な種類がありますが基本的には”単純”で問題ありません。それよりも期間のほうが重要です

より多くの人に見られている、意識されていると言われている移動平均の数値は20日.75日.200日です。場合によっては14.75.200

特に米国などは200日を良く意識したトレードをすることが多々あります

意識されている数値を使うことがマーケットでは重要です(多くの人が同じチャート画面を見ていることが重要です)

- ボリンジャーバンド:価格の振れ幅を帯状に表示し、過熱感や落ち着きを判断

- 一目均衡表:相場のバランスや転換点を視覚的に捉える

- オシレーター系(短期予測向き)

- RSI(相対力指数):買われすぎ・売られすぎを数値化

- MACD:移動平均線を組み合わせてトレンドの強さや転換点を測定

- ストキャスティクス:価格の勢いを測る

⚖️ ファンダメンタルズ分析との違い

- テクニカル分析:過去の値動きやチャートから未来を予測

- ファンダメンタルズ分析:経済指標、企業業績、政治情勢などの実体的要因から未来を予測

両者は対立するものではなく、「何を買うか」はファンダメンタルズ、「いつ売買するか」はテクニカルと使い分けるのが一般的です。

テクニカル分析は 「市場参加者の心理と行動をチャートから読み解く技術」 です。初心者でも基本的な指標を理解すれば、売買の根拠を持って取引できるようになります。

〇ローソク足を使ったテクニカル分析

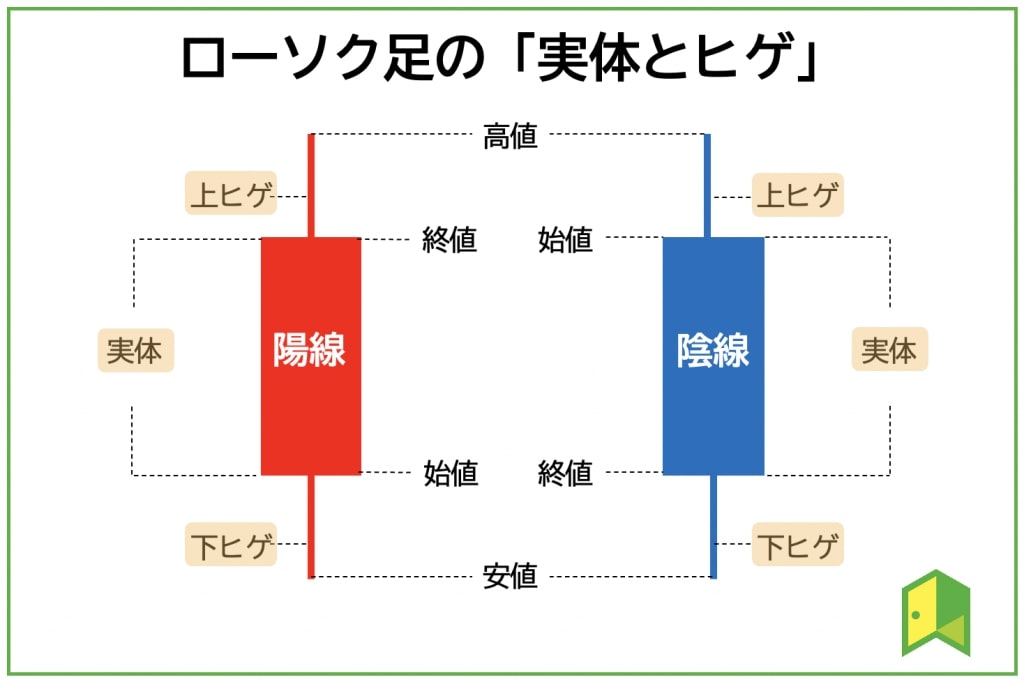

ローソク足のテクニカル分析は、相場の「心理」を視覚的に読み解くための基本ツールです。 一本のローソク足に「始値・終値・高値・安値」が凝縮されており、投資家の売買行動や市場の勢いを直感的に把握できます

🕯️ ローソク足の基本構造

下ヒゲが長い → 安値圏で買い圧力

実体(胴体):始値と終値の差を表す。

終値が始値より高ければ「陽線」=買い優勢

終値が始値より低ければ「陰線」=売り優勢

ヒゲ(上下の線):一時的な高値・安値を示す。

上ヒゲが長い → 高値圏で売り圧力

〇特徴と重要性

- 一本のローソク足に 始値・終値・高値・安値(四本値) が含まれるため、情報量が多い。

- 投資家心理(買い圧力・売り圧力・迷い)を直感的に把握できる。

- 他のチャート(ラインチャートやバーチャート)よりも 相場の強弱や転換点を視覚的に捉えやすい。

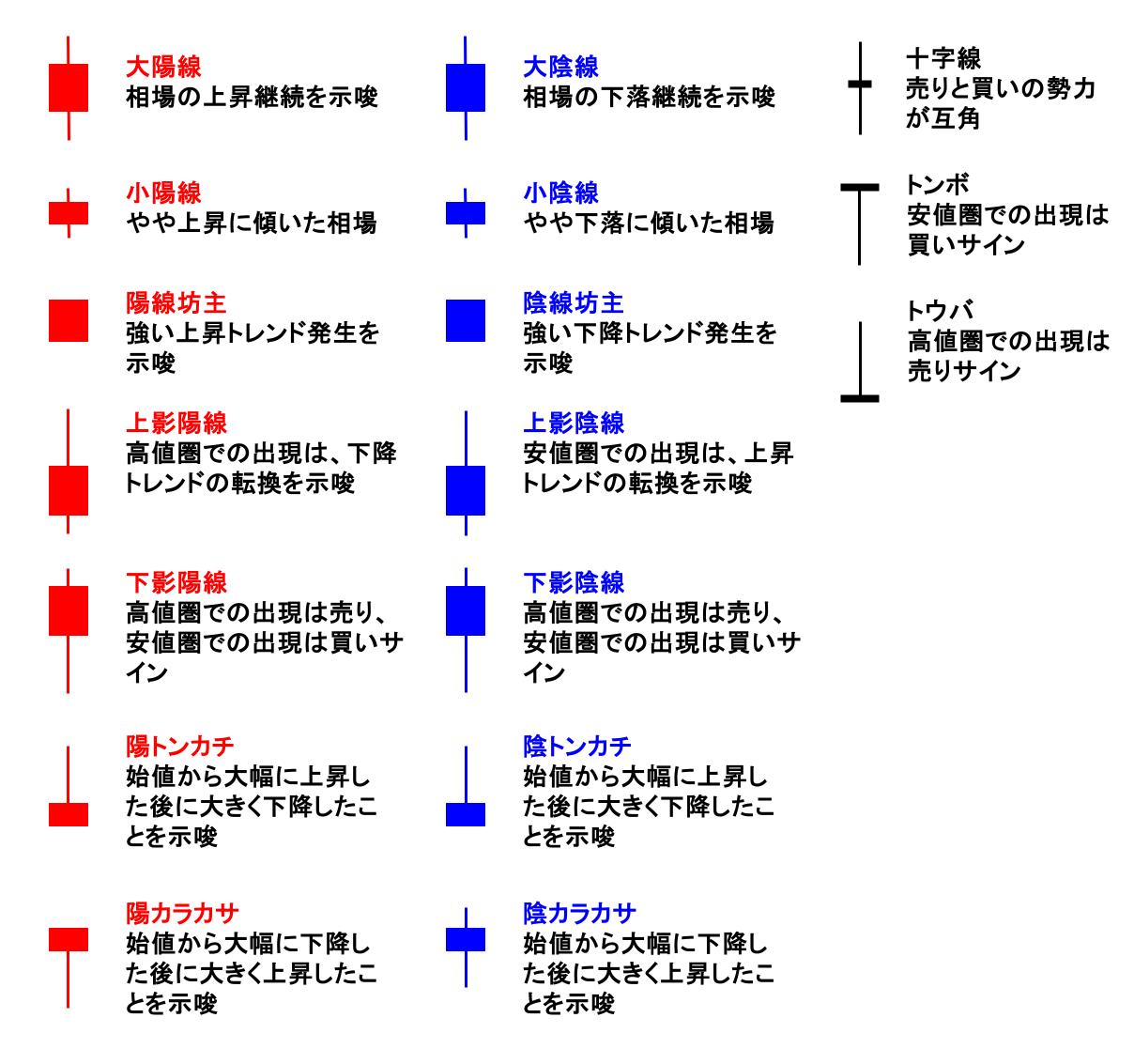

📊 代表的なローソク足パターン

- 大陽線・大陰線:強いトレンドの発生を示唆。

- 十字線(寄引同時線):始値と終値が同じ → 相場の迷い、転換点の可能性。

- 丸坊主:ヒゲがない足。強い買い/売りの勢いを示す。

- 包み足(エンゴルフィング):前日の足を完全に包み込む → トレンド転換のサイン。

- ハンマー(下ヒゲが長い陽線/陰線):底値圏で出現すると反発の可能性。

📈 分析の活用方法

- 単体での判断:一本の足から投資家心理を読み取る。

- 組み合わせ分析:2本以上の足型を比較してトレンド転換を予測。

- 時間軸の違い:日足・週足・月足で見方が変わり、長期/短期の戦略に応用可能。

- ⚠️ 注意点

- ダマシが多い:一つの足型だけで判断すると誤解を招く。

- 他の指標と併用が必須:移動平均線やRSIなどと組み合わせることで精度が上がる。

- 相場環境依存:強いトレンド中は足型の転換サインが機能しにくい。

ローソク足は 「投資家心理を一目で表すチャート」 であり、テクニカル分析の出発点です。初心者はまず「陽線・陰線」「ヒゲの長さ」「代表的な足型」を押さえると、相場の流れをつかみやすくなります。

〇哲学と論理的根拠について

🧭 テクニカル分析の哲学

テクニカル分析は単なる「チャートの読み方」ではなく、以下のような哲学的前提を持っています。

- 市場はすべてを織り込む ファンダメンタルズ(企業業績、経済指標、政治要因など)や投資家心理はすべて価格に反映される。つまり企業分析をせずともチャートの形状を分析するテクニカル分析だけでファンダメンタルズを包括した分析ができるという考え方

- 価格はトレンドを形成する 相場は一定方向に動く傾向があり、トレンドを見極めることで売買の優位性を得られる。一度発生したトレンドは明確な反転サインが出るまでは継続し続けるという特徴がある。マーケットには長期間続くメジャートレンド、中期間続くインターミディエイトトレンド、また短期で発生するマイナートレンドと3つのトレンドが存在する

- 歴史は繰り返す 過去の値動きパターンは投資家心理の反復であり、未来にも同様の形が現れる可能性が高い。この前提をもとに様々なチャートパターンが研究され、実際に機能するパターンもいくつも存在する

📊 論理的根拠

テクニカル分析が成り立つ理由は、経済学や行動ファイナンスの視点から説明できます。

- 需給の反映 価格は需要と供給のバランスで決まる。チャートはその変化をリアルタイムに映し出す。価格を決めているのは投資家でありトレーダー。また自分が買いたいと思っている価格で売りたいと思っている相手方がいて取引が成立するため、同じチャートを見ていてもその心理状態によって判断が変わる。需給を決めているのはあくまでも投資家の心理であるという考え方

- 群集心理の可視化 投資家は合理的でない行動をとることが多く、恐怖や欲望が価格パターンに現れる。行動心理学の分野でも多くのこういった不可解な行動についての研究も進んでいる。代表的なものはプロスペクト理論だ。プロスペクト理論 - Wikipedia

- 統計的再現性 過去のチャートパターン(例:ダブルトップ、ヘッド&ショルダー)は統計的に一定の確率で再現される。

- 自己成就的予言 多くの投資家が同じチャートパターンを信じて行動することで、そのパターンが実際に機能する。

⚖️ 哲学的批判と限界

- 完全に未来を予測できるわけではない:突発的なニュースや政策変更には対応できない。しかしそのリスクを減らすために必要なのがテクニカル分析だ。テクニカルの視点では適切な損切ラインが明確に存在する。どんな突発的なことが起こってもそれに対応するのがプロのトレーダー。あらゆるリスクに対応する心構えとその実践の手助けになるものが必要ならテクニカル分析の技術が必要になる

- 確率論的な性質:テクニカル分析は「必ず当たる」ものではなく、優位性を持つ確率的手法。

- ファンダメンタルズとの補完関係:企業価値や経済環境を無視すると長期投資には不十分。

まとめ

テクニカル分析は 「市場価格にすべての情報が織り込まれ、投資家心理は繰り返される」という哲学 に基づき、需給・心理・統計的再現性を論理的根拠としています。これは科学的な「未来予測」ではなく、確率的に優位性を得るための実践的な投資哲学です。「投資家心理をチャートから読み解き、確率的に優位性を得るための技術」 です。ローソク足はその出発点であり、他の指標と組み合わせることで精度が高まります。